最近は「クレヒス」や「ブラックリスト」という言葉をよく耳にします。

「クレヒス」とはクレジットヒストリーを略した言葉で、カードの利用状況や返済状況を登録した信用情報履歴のことを言います。この「クレヒス」は、住宅ローンやクレジットカードの審査に大きく影響します。

「ブラックリスト」はその名称から勘違いされている方が多いですが、実際にそのような名簿があるわけではありません。

主にクレジットカードやローンの返済を延滞してしまった際にその情報が個人信用情報機関に記録されることをブラックリストに載るという言い方をしているんですね。

個人信用情報機関とは

個人信用情報機関とは、過去にクレジット払いやローン払いを行った方の氏名、年齢、職業、現在の借り入れが過去の返済履歴などをまとめて掲載している組織です。1回でもクレジットカードやローンを利用していれば誰もが登録されているのが個人信用情報機関です。

個人信用情報機関は消費者のクレジットおよび消費者ローンに関する信用情報(個人の属性・契約内容・支払状況・残債額など)を加盟会員であるクレジット会社などから収集し、それら加盟企業、クレジット会社からの照会に応じて情報を提供しています。

住宅ローンを含め、金融機関がお金を貸すときには貸す相手が信用に足る人間なのか 返済する能力があるのかどうかを多角的に審査します。その時審査の一環として、金融機関はこの個人信用情報機関に問い合わせをして過去の金融事故の記録がないかどうかを確認することが審査の判断材料の一つとなっています。

個人信用情報の種類は大きく分けて3つ

| ステージ1 | 事故履歴 | 軽度の遅滞 消費者金融利用履歴 |

| ステージ2 | 異動履歴 | 3ヶ月以上(61日) 以上の延滞 |

ステージ3 | 官報情報 | 自己破産 債務整理 任意整理 |

心配だからといって複数の金融機関に繰り返し申し込みをしている場合は、金融事故とまではいかないものの、ことさら細かく審査されることを覚悟しなければなりません。 借り入れが難しくて多くのところに声をかけていると疑われるからです。金融機関への審査申し込みを行うと、審査を申し込んだ金融機関からの信用情報の開示請求記録が残ります。

個人信用情報機関は3つある

現在、日本国内にある個人信用情報機関は3つあります。

- KSC 「全国銀行個人信用情報センター」

-

KSC は銀行系の信用情報が登録されています。

全国銀行協会(JBA)によって運営されている。

- CIC 「株式会社 シー・アイ・シー」

-

CICはクレジットカード系、例えば過去にクレジットカードが作れなかったという方は、CICの情報に問題がある可能性が高いということになります。

- JICC 「株式会社 日本信用情報機構」

-

JICCは消費者金融系の情報が記載されていると言われています。

※アコムやプロミス等、過去に消費者金融系のカードを利用した方もJICCに登録されるのでCICとJICC両方確認する必要がある

開示方法と費用

開示方法は、郵送・窓口・インターネット・アプリで可能で、どの機関でも500円〜1000円ほどで信用情報の開示請求が出来ます。

- 全国銀行個人信用情報センター(KSC) : 郵送のみ

- 株式会社シー・アイ・シー(CIC) : 郵送・窓口・インターネット

- 株式会社 日本信用情報機構(JICC) :郵送・窓口・インターネット・公式アプリ

インターネットでの開示請求の手数料の支払い方法はクレジットカード払いのみの取り扱いになっているので注意してください。クレジットカードを所有していない方や、過去に支払い遅れなどがあってカードを利用できない状況にある方は、郵送か窓口のどちらかの方法で開示請求を行いましょう。郵送の場合は、申請書と手数料を信用情報機関に送ると、10日程度で開示報告書が届きます。

開示請求したクレジットヒストリーの見方

クレジットヒストリーの情報を開示するとさまざまな履歴が確認できます。その中でも、ローンやクレジットカードの審査において特に重要なのが「お支払いの状況」という欄の「返済状況」という項目です。ここに「異動」と記載されていると、過去に返済遅れや延滞があるなど、利用状況に問題があると判断されます。なお、クレジットカードを利用し、延滞なく支払いが行われている場合は、空欄となっています。

また、ローンやクレジットカード審査の際は「入金状況」という項目も重要です。ここには、過去24ヶ月分の支払い状況が記号で細かく記載されています。

それぞれの記号の意味。

$:請求通りの入金があった

P:請求額の一部のみが入金された

R:契約者以外から入金された

A:契約者の事情で約定返済日に入金がなかった(未入金)

B:契約者の事情とは関係ない理由で入金がなかった

C:入金もなく、理由も不明

-:カードを利用していない(請求なし)

CICの 開示請求書の見方

ちなみにクレジットカードを持っているけど利用していない方は「ー」のマークが表示されて場合があります。

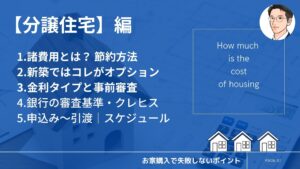

まとめ

このように個人信用情報の開示を受けると、過去の利用履歴から現在の保有カード(限度額含)まで開示されることになります。利用限度額が高額のカードを複数持っている場合、金融機関によってはそのカードを利用していなくても限度額の◯◯%を返済比率に参入して融資額を決められる場合がありますのでご注意ください。

住宅ローンの事前審査を受ける前に、不安がある場合は、まずご自身で個人信用情報がどのように登録されているのか開示請求して確認してみるのも一つの対策となります。

特に問題が無いという方は、住宅ローンの下調べをしてみましょう